Il y a quelques jours, sur ce blogue, je vous ai proposé un fichier Excel afin de calculer la valeur à vie de vos clients et je vous ai expliqué en quoi calculer cette valeur pouvait aider votre entreprise à prendre de meilleures décisions d’affaires. Aujourd’hui, j’aimerais vous présenter une autre façon d’analyser vos clients. Il s’agit de la méthode de scoring RFM, qui vous permettra de segmenter vos clients selon leur historique d’achats, pour ensuite définir des initiatives marketing s’adressant aux différents segments. À noter que vous retrouverez l’outil décrit dans cet article à notre boutique en ligne. Voici donc un article portant sur la méthode RFM.

La méthode RFM: C’est quoi?

Tout comme le calcul de la valeur à vie d’un client, la méthode RFM vous permettra de développer des initiatives marketing plus ciblées. Cette fois-ci, il vous faudra évaluer vos clients selon 3 aspects: la récence du dernier achat (R), la fréquence des achats (F) et le montant dépensé par transaction (M). Encore une fois, ce n’est pas une science exacte mais c’est certainement un outil qui permettra de mieux orienter vos actions et ainsi créer de la valeur pour votre entreprise.

Méthodologie suggérée

L’idéal est de faire l’exercice sur une année de référence pour ensuite pouvoir comparer les résultats et peaufiner la démarche au fil du temps. Il vous faudra en effet vérifier si les actions marketing que vous mettez en place pour rentabiliser davantage chaque segment donnent ou non les résultats escomptés. Pour cela, il vous faudra donc construire un tableau de bord. Dans le cas où il y aura une forte corrélation, la méthode RFM détiendra donc un pouvoir prédictif, qui vous sera très précieux.

Note: Vous pourriez notamment utiliser la fameuse technique A/B ou vous séparez votre segment en 2, vous effectuez une initiative marketing A sur une portion du segment et une initiative marketing B sur l’autre portion. Il vous sera ensuite plus facile de comprendre l’impact de vos initiatives marketing.

ÉTAPE 1 : DÉTERMINER LES PARAMÈTRES DE LA MÉTHODE RFM

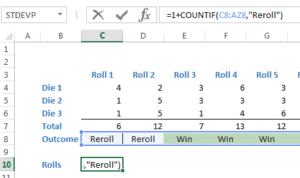

Il s’agit de déterminer quels devraient être les paramètres RFM (récence, fréquence, montant) de votre entreprise. Dans l’exemple ci-dessous, nous avons employé la méthode la plus courante, i.e. accorder une valeur de 1 à 5 pour chacun des critères (ici, 5 est le meilleur score et 1 le pire).

Nous avons donc défini ici la récence de la façon suivante:

- 5 – Les clients qui ont fait leur dernier achat, il y a 20 jours ou moins

- 4 – Les clients qui ont fait leur dernier achat,, il y a entre 20 et 75 jours

- 3 – Les clients qui ont fait leur dernier achat, il y a entre 75 et 200 jours

- 2 – Les clients qui ont fait leur dernier achat, il y a entre 200 et 300 jours

- 1 – Les clients qui ont fait leur dernier achat, il y a plus de 300 jours*

* Ceci inclut également les clients qui n’ont pas encore fait d’achat. Ils sont peut-être sur votre liste de clients parce qu’ils se sont inscrits à votre infolettre ou parce qu’ils ont créé un compte sur votre site web, par exemple.

Nous avons ensuite défini la fréquence de la façon suivante:

- 5 – Les clients qui ont effectué au moins 40 transactions

- 4 – Les clients qui ont effectué entre 25 et 40 transactions

- 3 – Les clients qui ont effectué entre 15 et 25 transactions

- 2 – Les clients qui ont effectué entre 5 et 15 transactions

- 1 – Les clients qui ont effectué moins de 5 transactions

Nous avons ensuite défini les montants par transaction de la façon suivante:

- 5 – Les clients qui ont effectué des transactions en moyenne d’au moins 2,500$

- 4 – Les clients qui ont effectué des transactions en moyenne entre 1,000$ et 2,500$

- 3 – Les clients qui ont effectué des transactions en moyenne entre 250$ et 1,000$

- 2 – Les clients qui ont effectué des transactions en moyenne entre 100$ et 250$

- 1 – Les clients qui ont effectué des transactions en moyenne de moins de 100$

* À noter que dans notre outil, les informations que vous devez entrer sont celles des zones en vert pâle.

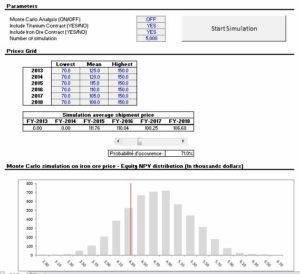

Vous devez évaluer une entreprise, analyser un projet d’investissement et/ou analyser les états financiers d’une entreprise ? Maîtrisez les grands concepts et méthodes de calcul appropriées avec nos formations en finance corporative.

Vous devez évaluer une entreprise, analyser un projet d’investissement et/ou analyser les états financiers d’une entreprise ? Maîtrisez les grands concepts et méthodes de calcul appropriées avec nos formations en finance corporative. |

|---|

ÉTAPE 2 : DÉFINIR LES SEGMENTS DE LA MÉTHODE RFM

Certains analystes effectuent ensuite une moyenne pondérée (selon l’importance que l’entreprise accorde à chaque critère) pour déterminer un score moyen par client. Toutefois, que faire ensuite avec ce score moyen? Nous préférons plutôt, à cette étape-ci, définir des segments bien précis pour l’entreprise, de sorte qu’il nous sera ensuite possible de développer des stratégies marketing ciblées par segment.

Nous tâchons donc ici de définir ces fameux segments. Nous proposons de le faire selon le type de clientèle (achats fréquents ou ponctuels) et ensuite selon les montants et le nombre de transactions. Par exemple, ci-dessous, nous avons défini 9 segments. Notez que l’étape 2 se fait généralement en parallèle avec l’étape 3. Idéalement, il vous faudra définir une stratégie pour chacun de vos segments.

ÉTAPE 3 : QUALIFIER LES 125 SCÉNARIOS DE LA MÉTHODE RFM

Tel que précisé plus haut, nous recommandons de procéder à l’étape 2 et 3 en parallèle.

Il existe 125 combinaisons de critères RFM. Pour chacune de ces combinaisons (que nous avons nommées ici scénarios), nous vous recommandons d’associer un segment.

Voici quelques explications par rapport aux segments utilisés dans notre exemple.

Segment 1: Meilleurs clients/Clientèle récurrente

Ici, on voit en effet que la récence est de 4 ou 5, donc très forte, et les sommes investies sont également de 4 ou 5 donc très importantes. On s’assurera peut-être comme stratégie, de fidéliser ces clients et on s’assurera de ne pas les perdre au profit de la compétition.

Segment 2: Meilleurs clients/Clientèle ponctuelle

À nouveau, ici on a des clients qui ont acheté récemment et qui ont dépensé beaucoup mais il faudrait développer une initiative marketing pour les inciter à acheter plus souvent. On pourrait aussi vérifier leur date d’inscription. Peut-être que ce sont des clients qui viennent tout juste de s’inscrire. Dans les 2 cas, on cherchera à les fidéliser pour ne pas les voir partir pour la compétition.

Segment 3: Bons clients/Clientèle récurrente

Ce segment est similaire au segment 1 mais avec une valeur de combinaison récence/montant un peu moins élevée.

Segment 4: Bons clients/Clientèle ponctuelle

Ce segment est similaire au segment 2 mais avec une valeur de combinaison récence/montant un peu moins élevée.

Segment 5 : Clients qui présentent une opportunité d’un point de vue monétaire/Clientèle récurrente

On semble avoir perdu ces clients au fil du temps (récences faibles). Ont-ils quitté l’entreprise pour la compétition? Ils ont fait plusieurs achats importants par le passé. Il faut déployer des initiatives pour aller les reconquérir.

Segment 6: Clients qui présentent une opportunité d’un point de vue monétaire/Clientèle ponctuelle

On semble aussi avoir perdu ces clients, qui ont fait un achat important par le passé. On n’a pas réussi à les faire acheter à nouveau ou alors ils viennent tout juste d’arriver. Il faudrait voir la date d’inscription. Il faudrait sans doute affecter l’équipe du service à la clientèle à ce segment et comprendre pourquoi ils n’ont pas racheté chez nous.

Segment 7: Clients qui présentent une opportunité d’un point de vue de la fréquence / Clientèle récurrente

Ces clients ont acheté récemment et le font à fréquence régulière, mais ils n’investissent pas de sommes importantes. Nous pourrions travailler à leur offrir davantage de up-sell.

Segment 8: Client qui présentent une opportunité d’un point de vue de la fréquence / Clientèle ponctuelle

Ces clients ont acheté récemment, une seule fois, mais n’ont pas investi de somme importante. Il est peut-être encore temps de les accrocher et de leur offrir un peu d’up-sell.

Segment 9 : Clients qui ne représentent pas d’intérêt pour l’entreprise

Les sommes investies par ces clients ne sont pas intéressantes et ils n’ont pas acheté depuis longtemps. On ne perdra pas notre temps avec ce segment. On n’investira pas plus d’argent auprès d’eux.

Tel que mentionné plus tôt, il serait peut-être intéressant de créer également un segment pour les clients qui viennent tout juste de s’inscrire et travailler un angle précis avec eux.

Finalement, il serait très judicieux de calculer aussi la valeur à vie des clients de chacun de ces segments et évaluer ensuite combien nous pouvons nous permettre d’investir en initiatives marketing par segment.

ÉTAPE 4: QUALIFIER LES CLIENTS DE LA MÉTHODE RFM

C’est à cette étape que vous qualifierez vos clients pour chacun des segments. Vous devez créer une liste de clients avec les informations suivantes:

- Numéro de client

- Date d’inscription

- Il peut s’agir de la date du premier achat ou de la date où le client s’est inscrit à l’infolettre de l’entreprise ou s’est créé un compte en ligne par exemple. C’est à vos de définir cette date dans le contexte de votre entreprise.

- Date du dernier achat

- Pourrait être N/A ou – pour un client qui n’a encore fait aucun achat.

- Somme investie dans l’année

- Nombre de transactions

L’éditeur de requêtes Power Query, dans Excel, serait certainement un excellent outil pour rassembler ces informations (portion en vert pâle du tableau ci-dessous). Une fois vos informations copiées, le tableau ci-dessous effectuera tous les calculs nécessaires afin de qualifier chacun de vos clients.

ÉTAPE 5: ANALYSE DES RÉSULTATS DE LA MÉTHODE RFM

L’outil comprend une petite portion pour avoir une vue d’ensemble de tous vos segments.

Par exemple, ci-dessous, on observe les différents segments de notre clientèle ponctuelle:

- Meilleurs clients : Moyenne de récence et de montant de plus de 4

- Bons clients: Moyenne de récence et de montant entre 3 et 4

- Clients avec opportunité monétaire: Moyenne de montant de plus de 3 et moyenne de récence entre 1 et 2

- Clients avec opportunité de récence: Moyenne de récence de plus de 3 et moyenne de montant entre 1 et 2

À noter que tous ces clients ont une fréquence de 1. C’est pourquoi ils ont été associés à la clientèle ponctuelle.

Par exemple, ci-dessous, on observe les différents segments de notre clientèle récurrente:

- Meilleurs clients : Aucun dans cette catégorie (dans ce cas, il faudrait peut-être revoir les paramètres de cette catégorie?)

- Bons clients: Moyenne de montant de 3 et moyenne de récence de plus de 3

- Clients avec opportunité monétaire: Moyenne de montant de 3 et moyenne de récence entre 1 et 2

- Clients avec opportunité de récence: Moyenne de récence de plus de 3 et moyenne de montant entre 1 et 2

À noter que tous ces clients ont une fréquence de plus de 1. C’est pourquoi ils ont été associés à la clientèle récurrente.

À vous de jouer!

Vous trouverez notre outil de scoring RFM à notre boutique en ligne. Si vous désirez plutôt apprendre à construire vos propres outils d’analyse de la clientèle, nous vous proposons de suivre notre formation Excel – Analyse financière et opérationnelle.

Voici quelques commentaires d’apprenants ayant suivi la formation – Excel – Analyse financière et opérationnelle

Merci beaucoup pour le partage, l’article est très intéressant et très instructif pour moi qui ne suis pas du tout financier et vous comprendrez donc ma question, sur quelle base définir les différentes plages RFM ? Par exemple pour les montants, suffirait-il MAX(Montant)/5 ou alors y a-t-il une méthode plus subtile ? Encore merci pour le partage.

Article intéressant. En général pour segmenter mes clients, je fait du clustering sur un graphique croisé sales vs margin sur mes données clients.