Les prévisions financières en entreprise sont d’une importance capitale pour valider le réalisme de votre plan d’affaires, et mesurer le financement nécessaire à sa mise en place et son maintient en opération. D’importants facteurs internes et externes sont à considérer pour établir des prévisions financières, je vous les présente dans cet article. Bonnes prévisions!

Facteurs à considérer lors de vos prévisions financières en entreprise :

Prévisions des ventes – Entreprises déjà établies

Facteurs internes :

- Changements dans :

- les dépenses de publicité et promotion

- l’équipe de vendeurs en place

- la rémunération du personnel de ventes

- la capacité de production

- les politiques de crédit/fixation des prix

- les caractéristiques des produits offerts

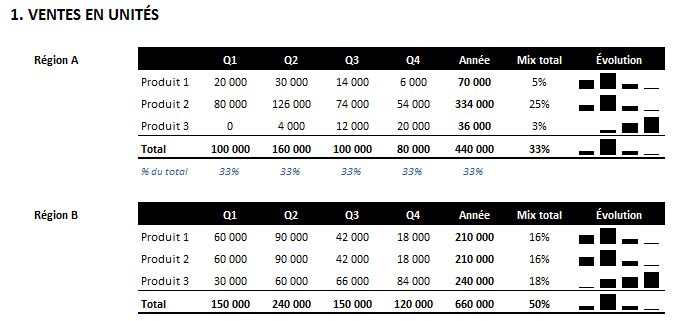

- le mix de produits offerts

- Fluctuations saisonnières et événements spéciaux

- Cycle de vie des produits vendus

- Expansion/réduction du marché

- Expansion/réduction de la gamme de produits

Facteurs externes :

- Concurrence directe et indirecte (suivre leur évolution et connaître leurs stratégies)

- Conditions d’ensemble de l’économie (locale, nationale, internationale)

- Conditions de l’industrie dans laquelle évolue l’entreprise

- Changements technologiques dans l’industrie

- Politiques sociales et environnementales

- Changements de population (naissances, décès)

Entreprises en démarrage – Nouveaux produits

Tenir compte en plus de :

- Taille du marché actuel et potentiel de croissance

- Part de marché potentielle

- Canaux de distribution

- Avantages compétitifs

- Élasticité prix

- Frais de R&D

- Coût de promotion/marketing

- Coûts technologiques

- Coûts des systèmes

- Frais de démarrage

- Coûts d’implantation

- Frais de formation

Prévision du coût des ventes

- Considérer :

- variables en $

- variables en % des ventes

- fixes en $

- semi-fixes

- Analyser le point mort

- Au-delà de la contribution marginale, considérer aussi la rentabilité par produit, par département, etc.

- Tenir compte du levier opérationnel

- Considérer les économies d’échelles

Prévision des salaires

- Considérer les aspects suivants :

- les avantages sociaux

- les bonus (s’il y a lieu)

- les nouvelles embauches et les frais d’embauches rattachés

- les frais de formation des nouveaux employés (s’il y a lieu)

- les comptes de dépenses (s’il y a lieu)

- l’admissibilité à un programme R&D (s’il y a lieu)

- Prévoir une cédule détaillée à cet effet

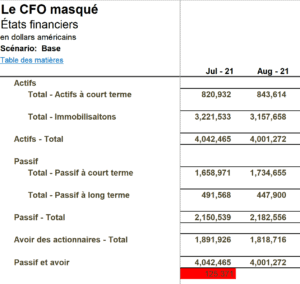

Vous aimeriez créer des états financiers prévisionnels complets et dynamiques dans Excel, capables de se moduler à vos hypothèses, afin d’éclairer vos décisions d’affaires ? Apprenez les meilleures pratiques avec nos formations en modélisation financière.

Vous aimeriez créer des états financiers prévisionnels complets et dynamiques dans Excel, capables de se moduler à vos hypothèses, afin d’éclairer vos décisions d’affaires ? Apprenez les meilleures pratiques avec nos formations en modélisation financière. |

|---|

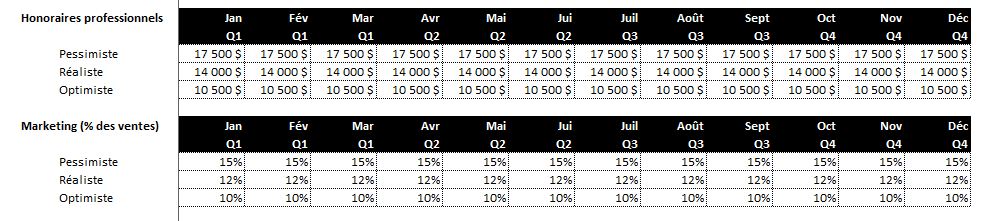

Prévision des SG&A

- SG&A = Frais généraux, de vente et d’administration

- Prévoir les items en % des ventes ou en $ fixes

- Prévoir par département/région/etc. ou pour l’ensemble de l’entreprise et déterminer des bases de réallocation par la suite

Prévision des intérêts

- Prévoir selon cédules de prêts

- Considérer les nouveaux prêts selon la prévision des flux monétaires

Prévision de l’amortissement

- Prévoir selon cédule d’amortissement

- Considérer l’achat et la vente d’actifs

Prévision de l’impôt

- Attention aux tranches de bénéfices imposables

- Automatiser le calcul pour trouver le bon taux moyen

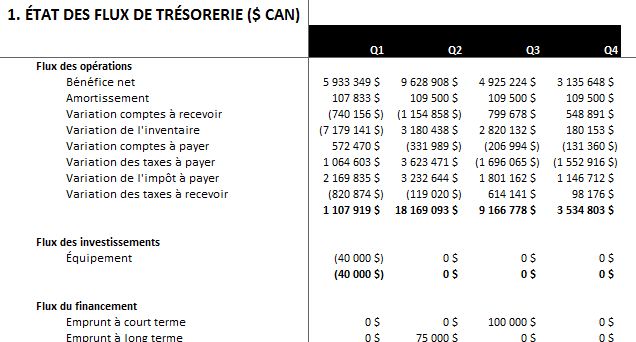

Prévision des flux monétaires

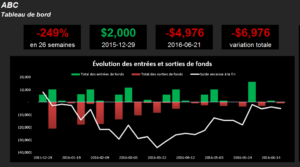

- Prévoir une cédule des flux de trésorerie

- Importance de bien couvrir les besoins de fonds de roulement pour la prochaine année

- CAR calculés selon le % de ventes à crédit et les termes de paiement offerts aux clients

- CAP calculés selon le % d’achats à crédit et les termes de paiement offerts par les fournisseurs

- Taxes à recevoir et taxes à payer calculées selon délai de paiement au gouvernement

- Les achats doivent être prévus en fonction du niveau d’inventaire désiré

- Impôt payés versus courus

- Etc.

Avez-vous d’autres points qui seraient à considérer lors de prévisions financières en entreprise ?

Formation complémentaire

Pour une introduction aux principes de base et aux meilleures pratiques d’affaires en modélisation financière dans Excel et vous familiariser avec les fonctions et les fonctionnalités qui permettent de faire des prévisions financières, des analyses de sensibilité et des analyses de scénarios, suivez notre formation Excel – Modélisation financière niveau 1.

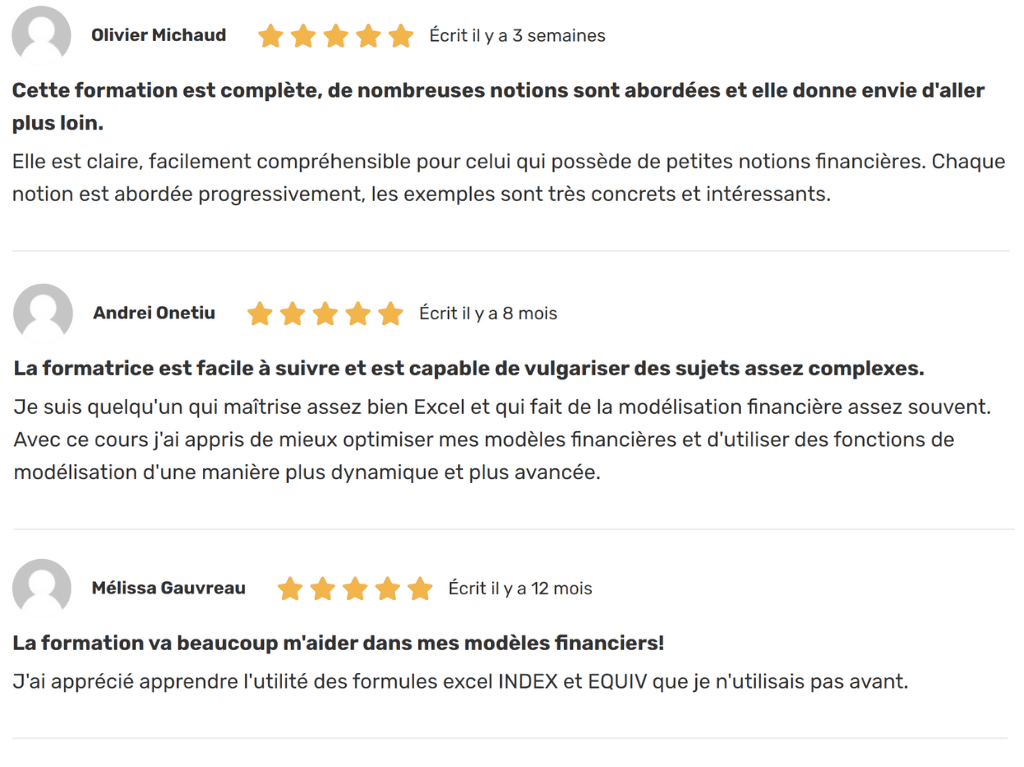

Voici quelques commentaires d’apprenants ayant suivi la formation Excel – Modélisation financière niveau 1 :

La mission du CFO masqué est de développer les compétences techniques des analystes et des contrôleurs de gestion en informatique décisionnelle avec Excel et Power BI et favoriser l’atteinte de leur plein potentiel, en stimulant leur autonomie, leur curiosité, leur raisonnement logique, leur esprit critique et leur créativité.

La mission du CFO masqué est de développer les compétences techniques des analystes et des contrôleurs de gestion en informatique décisionnelle avec Excel et Power BI et favoriser l’atteinte de leur plein potentiel, en stimulant leur autonomie, leur curiosité, leur raisonnement logique, leur esprit critique et leur créativité.

Bien que ce ne soit pas ma spécialité, voici mes commentaires et peut-être quelques points à ajouter selon mon expérience utilisateur:

Pour ceux qui importent de la marchandise : un calcul du coût import serait apprécié. Avec les taux de change, les surcharges de carburant, les taxes, les frais de douanes, les frais de courtage, les risques encourus (incoterm), le financement des marchandises durant le transport, etc., il est difficile de comparer les achats locaux vs. les achats import. La même chose s’applique à ceux qui exportent. Bien que plusieurs de ces frais aillent dans les frais généraux, un détail de ces frais dans un onglet ou un module à part serait apprécié et permettrait de vraiment comprendre le prix coûtant local vs. import et le prix vendant local vs. prix à l’export. Plusieurs de nos entreprises auraient peut-être évité de se lancer dans l’aventure de l’importation ou se rendre compte que l’exportation, ça coûte quelque chose.

Dans la «prévision des intérêts», certains prêteurs gouvernementaux consentent des moratoires plus ou moins long aux entreprises en démarrage. Ce serait à prévoir.

Pour les entreprises en démarrage, il est difficile, dans les modèles excel existants, de voir l’impact sur les finances du retardement des ventes de un mois ou deux et de constater son impact sur les liquidités. Excel peut faire de si belles choses pour quiconque sait l’utiliser, pourquoi ne pas s’en servir.

Considérez-vous les escompte de volume dans les économie d’échelle ?

Dans la facteurs externes à considérer, je me demandais si vous aviez pensé aux barrières à l’entrée.

Merci

Martin Bouchard

Bonjour Martin,

Merci pour votre commentaire.

Effectivement, si l’entreprise transige en devises étrangères et fait son reporting en devises locales (ou l’inverse), les prévisions financières devront intégrer les taux de change en question. Par la suite, lorsque l’entreprise fera son suivi mensuel, la variation de ses ventes et/ou de ses coûts sera décomposée de façon à pouvoir attribuer l’écart à un nombre d’unités vendues ou produites inférieur ou supérieur à ce lui prévu ou à une variation de taux de change. Lorsque je crée un modèle de prévisions financières pour un client touché par la question des devises, je développe toujours une section bien définie à cet égard afin que le client puisse bien distinguer les entrées/sorties de fonds qui proviennent de ses opérations vs des variations de taux de change.

En ce qui concerne la prévision des taux d’intérêt, encore une fois, vous avez raison. La cédule de prêt devra inclure tout moratoire.

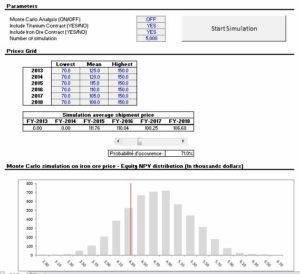

Maintenant, en ce qui concerne votre point sur les entreprises en démarrage, vous avez raison de dire que les modèles financiers standards n’offrent souvent pas beaucoup de souplesse pour comprendre le risque des opérations d’une entreprise. Pour ma part, lorsque je développe des modèles de prévisions financières pour mes clients (toujours des outils développés sur mesure pour leurs besoins), ils sont non seulement hautement automatisés mais permettent aussi de générer les résultats de plusieurs scénarios d’hypothèses. Ainsi, il est toujours possible de connaître les résultats sur les “cash flow” d’un scénario qui retarderait l’occurence des ventes.

Pour ce qui est des barrières à l’entrée, ça fait effectivement partie des éléments à considérer lorsque l’on fait l’estimation de la part de marché potentielle que l’entreprise pourra atteindre.

Finalement, je considère toujours les économies d’échelles dans les escomptes de volume. Les modèles de prévisions financières que je construis sont souples et les économies d’échelles sont recalculées automatiquement lorsque l’on change les hypothèses de départ.

Encore une fois merci pour votre commentaire pertinent.

Au plaisir,

Sophie

Bonjour,

Sans vouloir vous mettre dans l’eau chaude, je solliciterais votre avis sur les documents ou les fichiers qui sont remis aux nouveaux entrepreneurs par les organismes gouvernementaux d’aide au démarrage dont font partie les CLD, SADC, SAJE et autres.

De mon expérience, j’ai eu accès à des fichiers de prévision financière soit incomplets (seulement deux prêts) soit trop complexe soit carrément non fonctionnel. Il m’est arivé de recevoir un fichier de calcul dont le bilan ne balançait pas même après avoir passé une heure avec le conseiller pour essayer de comprendre le fonctionnement de SON modèle. La personne avait fini par m’en remettre un autre beaucoup plus simple.

Je comprend que vous travaillez sur mesure, mais y aurait-il moyen, selon-vous, de créer un modèle «user friendly» qui comporterait les éléments essentiels des prévisions.

Aussi, pour ajouter au message précédent, j’intégrerais un onglet contenant les différents ratios financiers sur lesquels se basent plusieurs prêteurs.

Bonjour Martin,

Je commence par répondre à la deuxième partie de votre commentaire. On pourrait effectivement rajouter des onglets pour les ratios financiers, les graphiques, le sommaires exécutif, etc. mais l’article avait plutôt comme but de réfléchir aux éléments qui affectent les prévisions. Les ratios, graphiques et autres éléments du genre ne sont qu’une façon différente de présenter les prévisions. Mais vous avez raison de penser qu’il s’agit d’éléments importants et souvent demandés notamment par les bailleurs de fonds potentiels.

En ce qui concerne votre question concernant les fichiers utilisés par les CLD et cie, la question est effectivement délicate. En modélisation financière dans Excel, l’expression suivante est souvent utilisée: “Garbage in, garbage out!”. Excel permet de construire de solides modèles financiers mais pour cela, il faut que le créateur du fichier est l’expertise nécessaire. Lorsque ce n’est pas le cas, le résultat peut être très discutable, comme vous le mentionnez, voire terrifiant.

Il est difficile de construire des modèles standards puisque chaque entreprise a ses particularités. Il est largement préférable de construire des outils de prévisions qui sont calqués sur le modèle d’affaires de chaque entreprise. Cela dit, il serait possible de développer un modèle standard mais celui-ci devrait être utilisé seulement par les entreprises standards.

Ce que je conseillerais plutôt à ces organismes c’est d’utiliser un modèle mi-standard, mi-personnalisé. La présentation finale des résultats serait la même pour toutes les entreprises et la plupart des sections d'”inputs” seraient aussi les mêmes mais certaines sections devraient être travaillées séparément du reste du modèle, pour bien réfléter la réalité de chaque entreprise.

En espérant que le tout réponde à vos questions.

Au plaisir,

Sophie