Cet article vise à expliquer ce qu’est le risque en finance et plus précisément à calculer et présenter adéquatement le risque financier d’un projet d’investissement.

L’analyse du risque financier d’un projet d’investissement

Vous avez trimé afin de préparer un formidable fichier de projections financières pour ce nouveau projet d’investissement ou ce projet d’entreprises? Et vous en êtes particulièrement fier parce que vous avez suivi toutes les prérogatives des meilleures pratiques en modélisation financières et, conséquemment, toutes vos variables d’entrées sont bien paramétrées et cela vous permet de les ajuster et de voir l’impact sur les résultats? Il n’y a pas à dire, vous avez de quoi être fier!

Toutefois, quand votre donneur d’ordre (votre client, votre patron, qui sais-je?) vous demande : ‘’Oui, mais comment peut-on mesurer et présenter le risque financier de ce projet?’’, vous avez une envie folle de partir en courant! Pourtant, la question se pose bel et bien! Oui, mais comment y répondre et, surtout, comment le faire intelligemment? La littérature en finance corporative nous parle beaucoup de l’analyse de sensibilité, et cela s’arrête souvent là…

Première étape : L’analyse de sensibilité d’un projet d’investissement

C’est effectivement la bonne approche afin de DÉBUTER l’exercice de comprendre le risque financier d’un projet d’investissement. En effet, on peut faire une analyse de sensibilité sur chacune de nos variables d’entrée, en utilisant un intervalle de valeurs raisonnables entre la valeur minimale raisonnable et la valeur maximale raisonnable et ce, sur les variables de sortie les plus pertinentes, comme le potentiel de création de valeur, habituellement mesuré par la Valeur Actuelle Nette (VAN) ou par le Délai De Récupération (DDR), c’est-à-dire la période de temps requise afin de récupérer l’investissement fait dans un projet.

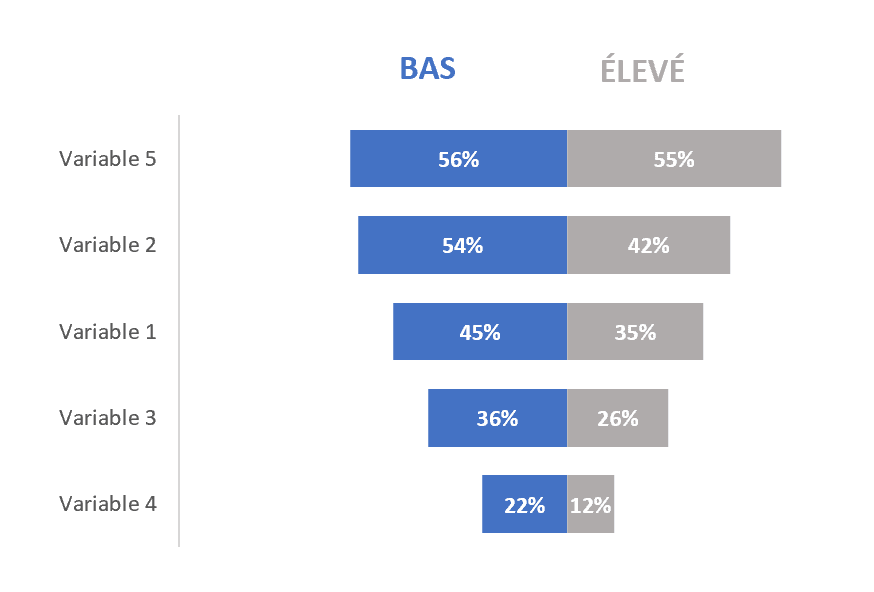

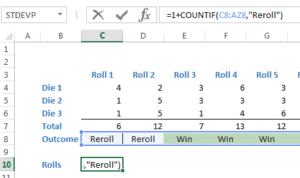

Et d’ailleurs Excel est excellent et très performant afin de faire des analyses de sensibilité à l’aide de leur outil de table de données. C’est d’ailleurs un concept enseigné par le CFO masqué dans la formation Excel – Modélisation financière (niveau 1). Après cet exercice, surtout si on se donne la peine de présenter les résultats sous la forme d’une ‘’Tornado Chart’’, comme celle-ci :

Ce genre de diagramme montre, rapidement, les variables les plus sensibles (celles dont l’impact est le plus important étant présentées sur les premières lignes du graphique). Et ces variables ‘’sensibles’’ sont celles qui demandent toute notre attention.

Rendu à cette étape, on est tenté de mettre toutes ces variables à leur valeur la plus pessimiste et de voir l’impact sur notre VAN ou sur notre DDR. Et évidemment cet impact ne peut qu’être désastreux!

Deuxième étape : Des scénarios réalistes

En effet, il ne faut pas non plus tomber dans la paranoïa! La probabilité que toutes les variables sensibles se retrouvent dans le caniveau est, dans le fond, très peu probable! Par exemple, si mon prix de vente baisse, est-ce que mon volume de ventes va nécessairement, lui aussi, baisser? C’est très peu probable! En effet, comme dans tout marché, si je baisse mon prix, je devrais plutôt en vendre plus! Et l’inverse est également vrai : si mon volume de ventes baisse, est-ce que mon prix de vente va baisser aussi? Pas nécessairement… Et si mon volume de ventes augmente, mon coût unitaire de ventes ne va pas nécessairement augmenter, car je prendrai des mesures de compensation…

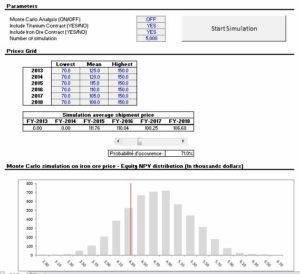

Donc, le mieux serait de dresser un ensemble de scénarios plausibles sur l’ensemble de ces variables sensibles et, pour chacun de ces scénarios multi-variables, de voir l’impact sur notre VAN ou notre DDR. Et, encore une fois, les tables de données d’Excel peuvent nous rendre la vie facile en nous permettant de présenter tous ces scénarios sous la forme d’une table de sensibilité dont la valeur d’entrée est l’étiquette de nos scénarios : puissant, n’est-ce pas! Mais la question pourrait bien venir : ‘’Oui, mais à quoi bon tous ces scénarios? Que dois-je en conclure?’’ Donc, au lieu de s’arracher les cheveux de la tête, peut-être devriez-vous penser à faire évoluer vos scénarios vers une simulation Monte-Carlo (oui, je sais, c’est compliqué et pas facile à interpréter!) ou, au moins, à ‘’probabiliser’’ vos scénarios. Les simulations Monte Carlo sont vues en détail dans la formation Excel – Analyse de projets d’investissement.

Vous devez évaluer une entreprise, analyser un projet d’investissement et/ou analyser les états financiers d’une entreprise ? Maîtrisez les grands concepts et méthodes de calcul appropriées avec nos formations en finance corporative.

Vous devez évaluer une entreprise, analyser un projet d’investissement et/ou analyser les états financiers d’une entreprise ? Maîtrisez les grands concepts et méthodes de calcul appropriées avec nos formations en finance corporative. |

|---|

Dernière étape : Les arbres de décision

En effet, l’impact de votre analyse de scénarios serait sans doute renforcé si le poids relatif (ou la probabilité de réalisation) de chaque scénario venait agrémenter votre analyse. Oui, je sais, je vous entends déjà dire : « Oui, mais cela me semble diantrement laborieux!!! » Pourtant, le concept est très simple, et déjà largement utilisé dans l’analyse de projets dans l’industrie pharmaceutique et biotechnologique. On peut représenter le processus, avec deux variables, une qui porte sur les revenus et l’autre sur les besoins additionnels en investissement, par le diagramme suivant, où les zones de pertes sont représentées en rouge et les zones de gains en vert :

Dans ce diagramme, il n’y a, dans le fond que 2 variables qui ont de l’importance, P1 (plus de revenus) et P3 (plus d’investissements). En effet, il faut que P2 (moins de revenus) = 1 – P1 et que P4 (moins d’investissements) = 1 – P3. On s’assure ainsi que la probabilité totale est toujours égale à 1, ce qui est absolument requis. En effet,

P1 * P3 + P1 * P4 + P2 * P3 + P2 * P4 =

P1 * (P3 + P4) + P2 * (P3 + P4) =

P1 * 1 + P2 * 1, car P3 + P4 = 1, et finalement

P1 + P2 = 1

Également, qu’est-ce qui nous empêcherait de faire de la sensibilité sur les valeurs de P1 et P3? Rien! Et, ce faisant, on vient encore d’enrichir de beaucoup notre capacité d’analyse!

OK, mais me direz-vous : ‘’Où diable les prend-on les valeurs de P1 et P3?’’

Et la réponse que je vous fais est la suivante, et va peut-être vous surprendre :

- Il est possible que vous ne soyez pas la première personne à vous poser cette question et que l’Internet regorge d’études, de points de vue ou de publication à cet effet…. C’est à vous de vous y attarder…

- Peut-être avez-vous des données insoupçonnées à l’interne, après tout ce n’est pas le premier projet qui est présenté…. Faites aller vos qualités de détectives privés…

- Finalement, utilisez votre jugement!

Formation en analyse de projets d’investissement

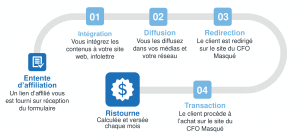

Et ici, j’invite les gens à s’inscrire en grand nombre à la formation Excel – Analyse de projets d’investissement, dans laquelle j’approfondis les sujets de la VAN, le TRI, le DDR, les simulations Monte Carlo et les arbres de décision.

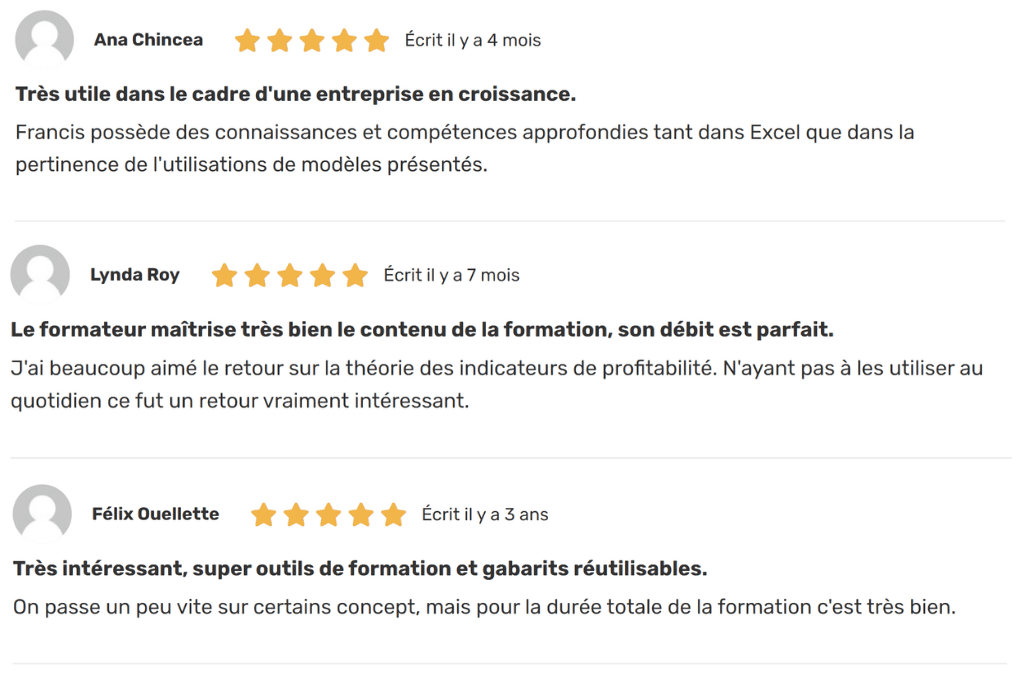

Voici quelques commentaires d’apprenants ayant suivi la formation – Excel – Analyse de projets d’investissement

Merci pour le partage.

De mon point de vu, tous les moments sont bon pour investir à condition de savoir mesurer les risques. Et la règle numéro 1 de l’investissement sera toujours la suivante: Investir ce que l’on est prêt à perdre.

Voici un cadeau à étudier: https://vitesenrichir.wordpress.com/loantech-invest/

Je suis étudiant en master et je suis face à un sujet: modélisation des risques des projet d’investissement.

Pouvez-vous vous m’aider?

Bonjour Sam! Nous avons une formation en ligne de 6h qui répondra à votre besoin : https://www.lecfomasque.com/formation-informatique-decisionnelle/excel-analyse-de-projets-dinvestissement/

Elle vous permettra d’apprendre comment utiliser les principes de la modélisation financière dans Excel pour analyser la rentabilité de projets d’investissement et savoir les prioriser entre eux.