Quand vient le temps de procéder à l’analyse du risque financier d’un projet, d’une acquisition ou même d’une entreprise, trop souvent on se fait dire : ‘’Faites une analyse de sensibilité!’’ Évidemment, c’est mieux que rien! Et loin de moi l’idée de dire que cela est inutile!

Analyse de sensibilité

Toutefois, force est de constater qu’une simple analyse de sensibilité souffre de certaines faiblesses :

- Obligation de conduire l’étude sur au plus 2 variables à la fois, ce qui force le monitoring d’une seule variable de sortie!

- Donc, si nos hypothèses sont nombreuses, l’étude de sensibilité peut devenir monstrueuse et ne plus avoir beaucoup de signification, ou, à tout le moins, d’être difficile à interpréter.

3 approches pour analyser le risque financier

Donc, je suggère plutôt des approches plus approfondies et, au final, plus petites en terme de complexité et plus riches en terme de résultats. Ces approches peuvent être regroupées sous 3 familles :

- Sensibilité et scénarios;

- Probabilisation des hypothèses (je sais, c’est un néologisme!);

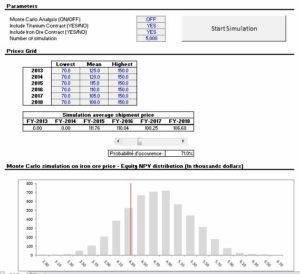

- Approche de simulations Monte-Carlo.

Sensibilité et scénarios

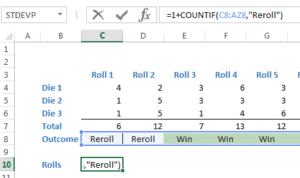

J’explique la première approche ici (sensibilité et scénarios) et je vous invite à vous inscrire à ma formation sur ces approches pour en savoir davantage sur ces 3 approches. Donc, je suggère d’étendre considérablement l’utilisation de l’analyse de sensibilité afin de créer des graphiques tornade (‘’Tornado Charts’’) et de définir des scénarios. Ainsi, l’analyse de sensibilité devrait être réservée à monitorer quelques variables de sorties (création de valeur, taux de rendement, délai de récupération, fonds requis, indice de profitabilité, …) en faisant varier les principales variables d’entrée entre la valeur minimale raisonnable, la valeur maximale raisonnable et la valeur par défaut, celle-ci étant le scénario de base. Ce faisant, on obtient, en fonction des valeurs limites de nos variables d’entrée, l’effet sur nos variables de sortie.

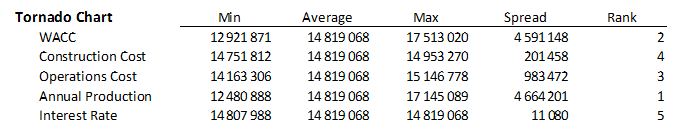

Par exemple, on peut conduire une étude de sensibilité sur un modèle financier d’une mini-centrale hydroélectrique. Cela donne les résultats suivants au niveau de la création de valeur :

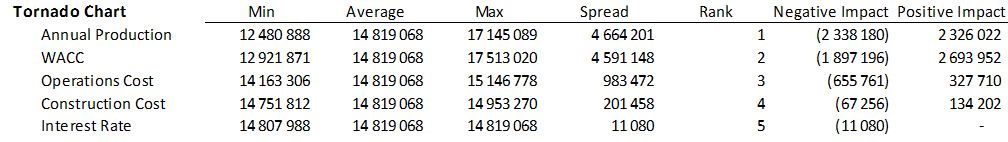

Une fois que les résultats ont été triés en ordre décroissant, on obtient alors :

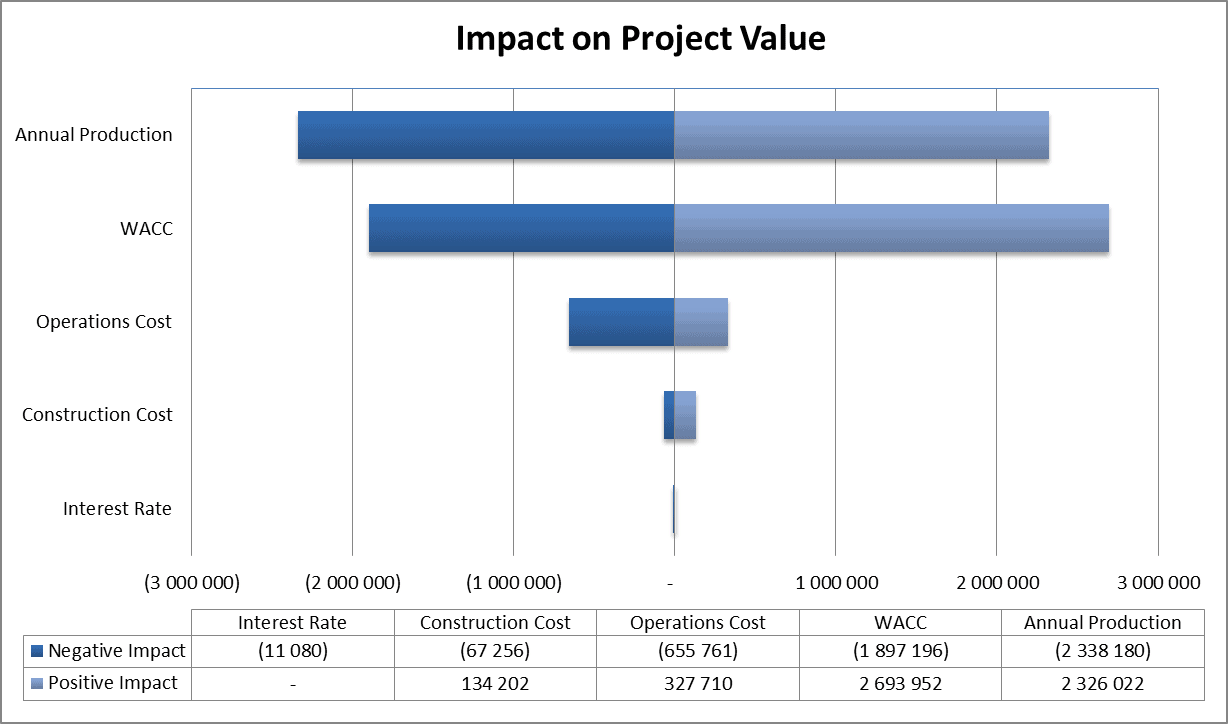

Avec ce tri décroissant, on peut construire un graphique tornade, comme celui-ci :

L’avantage d’une telle représentation de la sensibilité est qu’elle permet, rapidement, de voir les 2 ou 3 variables qui ont réellement de l’importance et de mettre toutes les autres dans le simple ‘’bruit de fond de l’univers’’. Une fois ces variables identifiées, il convient de construire des scénarios qui feront bouger, EN MÊME TEMPS, toutes ces variables. En définissant 3 à 10 scénarios, on peut alors conduire des études de sensibilité sur la sélection du scénario, ce qui augmente considérablement la puissance de l’analyse de sensibilité.

Vous devez évaluer une entreprise, analyser un projet d’investissement et/ou analyser les états financiers d’une entreprise ? Maîtrisez les grands concepts et méthodes de calcul appropriées avec nos formations en finance corporative.

Vous devez évaluer une entreprise, analyser un projet d’investissement et/ou analyser les états financiers d’une entreprise ? Maîtrisez les grands concepts et méthodes de calcul appropriées avec nos formations en finance corporative. |

|---|

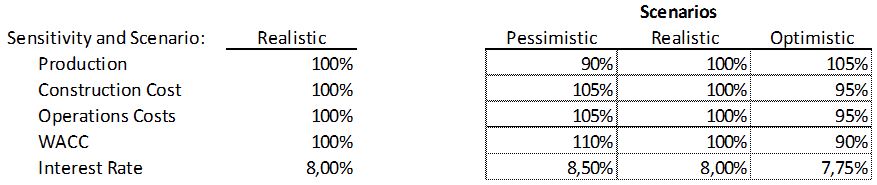

La définition de scénarios peut se faire simplement comme le montre le tableau suivant :

Non seulement cette approche permet de modifier toutes les variables d’importance en même temps, mais on peut aussi conduire une étude de sensibilité avec le scénario comme variable de l’étude. Alors, les résultats deviennent, par exemple :

Donc, une meilleure utilisation des études de sensibilité et la définition de scénarios peuvent améliorer grandement l’analyse du risque financier de projets.

Et vous, quelle est votre expérience en ce domaine?

Formation complémentaire

Pour apprendre comment utiliser les principes de la modélisation financière dans Excel pour comprendre la rentabilité de projets d’investissement et savoir les prioriser entre eux, suivez la formation Excel – Analyse de projets d’investissement.

Voici quelques commentaires d’apprenants ayant suivi cette formation :

La mission du CFO masqué est de développer les compétences techniques des analystes et des contrôleurs de gestion en informatique décisionnelle avec Excel et Power BI et favoriser l’atteinte de leur plein potentiel, en stimulant leur autonomie, leur curiosité, leur raisonnement logique, leur esprit critique et leur créativité.

La mission du CFO masqué est de développer les compétences techniques des analystes et des contrôleurs de gestion en informatique décisionnelle avec Excel et Power BI et favoriser l’atteinte de leur plein potentiel, en stimulant leur autonomie, leur curiosité, leur raisonnement logique, leur esprit critique et leur créativité.

Ping : PROJET CLEAN | Pearltrees

Merci